El gobierno bonaerense debe decidir si hoy paga 110 millones de dólares

El plazo vence a las 17 horas y el resultado de la reestructuración se anunciaría el martes. Kicillof decidió seguir la estrategia nacional pero enfrenta un posible “default selectivo”

“Esta decidido. Vamos a seguir el modelo de la Nación” aseguró a Infobae una alta fuente con acceso cotidiano al despacho del gobernador Axel Kicillof frente a la consulta sobre el camino que tomará la provincia de Buenos Aires y el canje de deuda que vence hoy.

Desde el ministerio de Economía explicaron que el canje se cierra hoy a las 17 horas y que la cartera que comanda Pablo López tiene tiempo hasta el martes 12 de mayo por la tarde para informar los resultados.

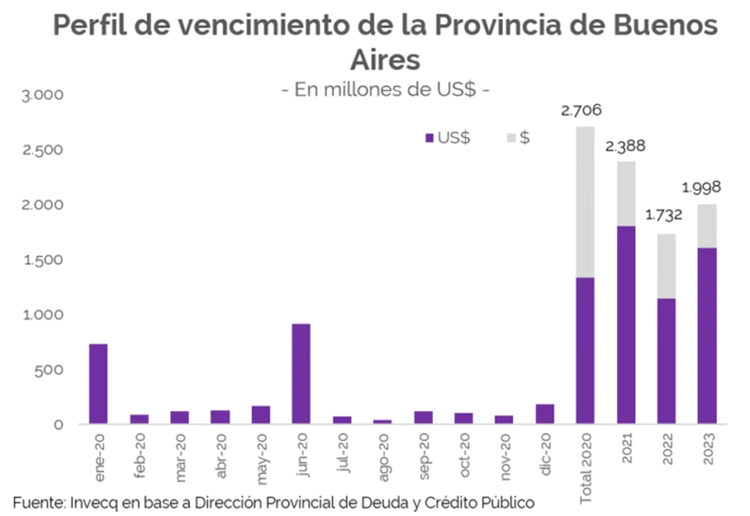

Pero el problema que va a enfrentar la provincia son los vencimientos. A diferencia de la estrategia trazada por Martín Guzmán para la Nación, los plazos de López son otros porque la provincia tiene que enfrentar hoy un vencimiento por 110 millones de dólares y no tiene margen para estirar los plazos ya que es en cumplimiento de los 10 días del período de gracia.

“El vencimiento de mañana -por hoy- está en el proceso de reestructuración que aún está abierto” consignó la misma fuente que, frente a la consulta de si pagarán o no, se limitó a señalar que seguirán la estrategia trabajada con la Nación.

De esta manera, y aunque algunas voces del mercado entienden que la fecha final para pagar este cupón es el 14 de mayo y no el 11 –porque el 1 de mayo fue feriado en todo el mundo–, el resultado sería el mismo y la provincia podría entrar en un default selectivo mientras sigue adelante con el canje de deuda.

Un dato no menor es que Buenos Aires no emitió un “aviso de pago” señalando que abonará los USD 110 millones a las cajas de valores de la Argentina y de los países en donde están los acreedores señalando a las entidades encargas de repartir los pagos que depositará los dólares.

“Si no paga es un default, que puede levantar más adelante, pero si no deposita los USD 110 millones la provincia defoltearía ese bono de manera selectiva”, explicó un conocedor del tema.

Las negociaciones entre la administración bonaerense y sus acreedores están en un carril muy similar a los de la Nación en donde el mayor grupo de tenedores se había mostrado disconforme con la propuesta. Aunque señalan que la oferta es mejor que la de la Nación, así como la administración de Kicillof acordó una estrategia con la de Alberto Fernández, los comité de acreedores parecen haber hecho lo mismo. Más teniendo en cuenta que hay fondos que están en ambas negociaciones

Tanto es así que la semana pasada el mayor comité de acreedores de la provincia de Buenos Aires, que ya había hecho público su rechazo a la oferta, ahora recomendó al resto de los bonistas tomar el mismo camino, señalando que la propuesta bonaerense no fue de “buena fe” ya que entienden que es ruinosa para los acreedores.

El denominado “Steering Committee” realizó un roadshow en donde expuso las razones por las que entiende que no se debe aceptar la propuesta de Buenos Aires, a la que catalogó de no tener buena fe, no contemplar la realidad económica de la provincia, sino de seguir el camino de la Nación. Y también expuso la oferta que el Comité había realizado y que la administración de Axel Kicillof rechazó.

La charla estuvo guiada por Gustavo Palazzi, de Vr Capital, y Carlos Albarracín, de Global Capital Markets Group, quienes manifestaron el malestar por la oferta “unilateral”, pero que también se encargaron de explicar que el Comité sigue dispuesto a negociar.

El comité de tenedores de bono ofreció recortar USD 3.300 millones. La propuesta oficial tiene un ahorro de USD 5000 millones sobre un total de USD 7.148 millones en bonos a canjear.

La puerta de salida a la discusión para la provincia de Buenos Aires podría pasar por otro grupo de bonistas que son más permeables a un acuerdo y son los que se encuentran en el grupo Greylock Capital, que, aunque tiene una postura más dura con Guzmán, entiende que la oferta de la Provincia es mejor y se puede llegar a un acuerdo. Pero, además, porque se confirme el rumor que se mantuvo durante toda la semana que decía que el fondo Fidelity, que fue el que bloqueó el canje en enero, vendió sus posiciones.

Hay fuentes que aseguran que Fidelity se deshizo de los bonos de la provincia luego de la discusión en enero pasado cuando este fondo fue el que bloqueó la posibilidad de un canje del bono BP21. En el entorno de Kicillof y de López dicen conocer el rumor pero aseguran que no saben si es cierto porque “las tenencias no son públicas”.